配当金目的で株式投資をされている方は多いと思いますが、配当金に対しても所得税15.315%と住民税5.0%の合計20.315%が源泉徴収されており、確定申告は不要です。

しかしながら、あまり知られていませんが、配当金に対する税金は確定申告することで還付できる場合はありますので、詳細をみていきたいと思います。

目次

株式投資の配当金の3つの納税方法の詳細とは?

株式投資の配当金の納税方法は、以下の3通りです。

① 20.315%の源泉徴収。この場合は確定申告不要。

② 総合課税で確定申告をして、配当控除を適用する。この場合は税金の還付を受けることができる。

③ 申告分離課税で確定申告をして、株式や投資信託などの売買損と損益通算を行う。この場合は税金の還付を受けることができる。

何も手続きをしなければ①で終了となります。

それでは確定申告を行って、税金を還付するケースをみていきましょう。

配当控除を使って税金を還付する。確定申告で総合課税を選択する。

配当控除は、配当金を総合課税で確定申告を行うと適用されます。

企業は税引後利益から株主に対して配当を支払いますが、配当を受け取った株主も課税されると2重課税となることから、配当控除という制度があります。

確定申告において総合課税を選択すると、給与所得などと合算されて税率が決まるため、正確に計算して損をしないようにしましょう。

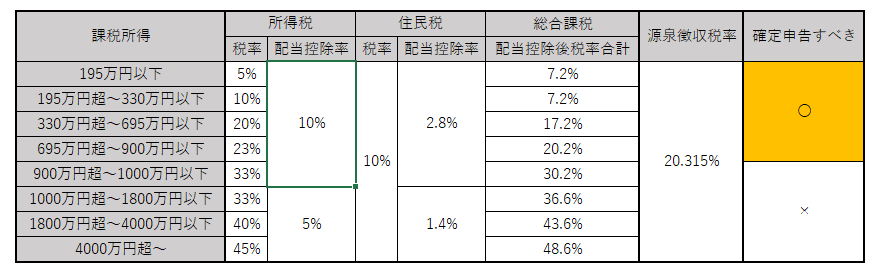

配当控除は、課税所得金額によって控除率が異なりますが、課税所得が900万円以下の場合には、税金の還付が受けられます。

しかしながら、695万円超~900万円の人は、わずか0.115%の還付のみですので、手間を考えると、確定申告しないほうが良いかもしれません。

課税所得が低いほどメリットがありますので、金額を計算して手間を考慮してから決めるとよいでしょう。

⇒【NISAの詳細を解説】

損益通算によって税金を還付する。株式の売買損がある場合には、確定申告で申告分離課税を選択する。

株式の売買損がある場合には、確定申告で申告分離課税を選択することにより、それぞれの損益を通算して、配当金で源泉徴収済みの税金を還付することができます。

申告分離課税の税率は一律20.315%です。

損益通算をしても株式の売買損が残る場合には、3年間繰越をすることが可能です。

まとめ

あまり知られていない配当金の納税方法、理解していただけたでしょうか?

確定申告で税金の還付を受けられるケースもありますので、是非正確に計算をして、メリットがあれば確定申告することをおすすめします。

<こんな記事も読まれています>

⇒【株式投資の真実とは】

⇒【NISAの詳細を解説】

この記事へのコメントはありません。